basiswissen

An dieser Stelle möchte ich Ersteinsteigern und Interessierten am Thema Nonvaleurs bzw. historische Wertpapiere aber auch den etablierten Sammlern einige Grundinformationen geben. Dies soll helfen, Wissen aufzubauen und sich bei der Sammlung auf bestimmte Bereiche zu konzentrieren.

Weitere Informationen finden Sie in regelmäßigen Abständen auch in meinem Blog.

Basiswissen

An dieser Stelle möchte ich Ersteinsteigern und Interessierten am Thema Nonvaleurs bzw. historische Wertpapiere aber auch den etablierten Sammlern einige Grundinformationen geben. Dies soll helfen, Wissen aufzubauen und sich bei der Sammlung auf bestimmte Bereiche zu konzentrieren.

Weitere Informationen finden Sie in regelmäßigen Abständen auch in meinem Blog.

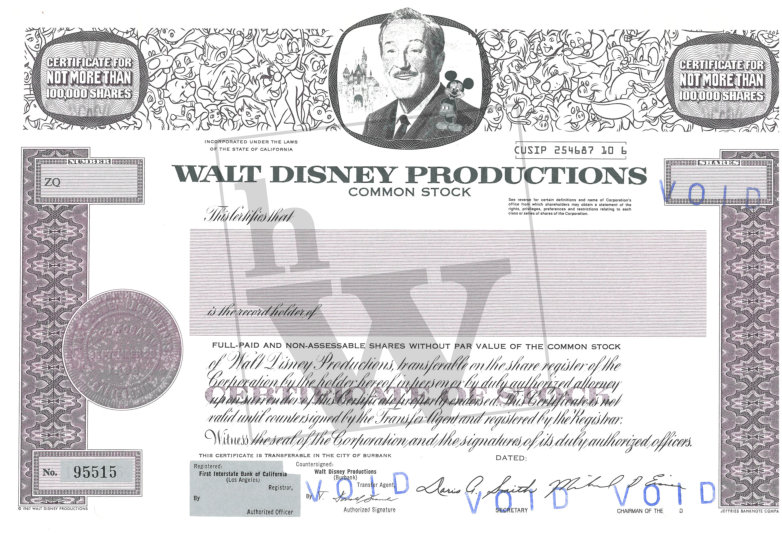

Was sind eigentlich historische Wertpapiere?

Historische Wertpapiere – das sind Papiere, deren ursprüngliche Rechte (Inhaberrechte bei Aktien und Anteilsscheinen, Gläubigerrechte bei festverzinslichen Wertpapieren) an Unternehmen, Ländern oder Vereinen untergegangen sind.

Börsianer sind in der Bezeichnung dieser Wertpapiere sehr direkt – sie nennen sie „Nonvaleurs“, also Papiere, die nichts mehr wert sind.

Nichts mehr wert, wirklich nicht?

Dies mag aus Sicht der handelnden Börsianer so sein, sie betrachten vielleicht historische Wertpapiere als wertloses Altpapier. Noch bis in die 70er Jahre des 20. Jahrhunderts dachten wohl die meisten Menschen so, wenn es um das Thema Wertpapiere ging, bei denen die Gesellschaften in der Zwischenzeit in Konkurs gingen.

„Die sind das Papier nicht wert, auf denen sie gedruckt sind“, war landläufige Meinung zu diesen Belegen der jüngeren Wirtschaftsgeschichte. Nicht wenige Papiere vergilbten in Tresoren, vermoderten auf Dachböden, wurden in Reißwölfen oder gar im heimischen Kamin vernichtet. Dass diese Papiere einmal einen anderen als den ursprünglichen Wert auf den Börsentafeln darstellen würden, das konnten sich nur wenige Anleger vorstellen.

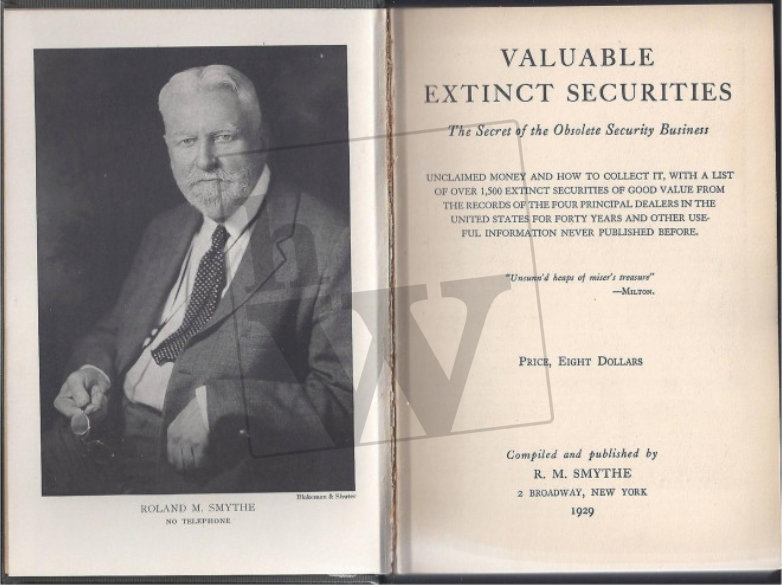

Einer der Menschen, die über den Weitblick verfügten, dass Nonvaleurs einmal begehrte Sammelobjekte sein würden, war der Wallstreet – Broker Roland M. Smythe . Dieser gab bereits in den 1880er Jahren seinen Beruf auf, um sich ausschließlich der alten Wertpapiere zu widmen und mit ihnen Handel zu treiben. Er sagte in einem Interview der New York Herald Tribune vom 24. März 1929 voraus:

“Die Leute werden Abertausende von alten Wertpapieren kaufen und sie in der Hoffnung behalten, dass sie in ihren Händen zu Gold werden. Was immer sie damit machen, abgeben werden sie sie nie.”

Smythe erlebte den Durchbruch zwar nicht mehr, sein Name allerdings lebt weiter in einem der bedeutendsten Auktionshäuser der USA für Nonvaleurs, der ” R.M. Smythe & Co. Inc.”

Jakob Schmitz zitiert in seinem Buch „Historische Wertpapiere” Don Joseph de la Vega, der vor rund 300 Jahren die ersten Amsterdamer Aktionäre folgendermaßen beschrieb:

“Wer einmal Aktien handelt, der tut es oftmals. Wo diese Leute stehen und gehen, da sind Aktien der stete Gegenstand ihres Denkens und Sprechens. Wenn sie essen, sind die Aktien ihr Tischgespräch, und selbst im Schlaf träumen sie von Ihnen.”

Das mag an die Hype- Phasen der Börsen erinnern – angefangen von der niederländischen Tulpenhausse von 1630 bis 1637 bis zum – ja, ja, Geschichte wiederholt sich doch! – Neuen Markt und die dotcom-Euphorie. Immer wieder sind solche Übertreibungen Anlass für schmerzhafte Korrekturen bis hin zu Zusammenbrüchen auch großer Gesellschaften. So hat die Immobilienkrise in den Jahren 2008-2010 ihre negativen Auswirkungen an den Börsen gehabt, von den Auswirkungen war aber auch die normale Bevölkerung betroffen. So sind die Zinsen auf Rekordtiefstände gesunken, erstmals und dann auch noch über einen langen Zeitraum, gab es „Minuszinsen“.

In abgewandelter Form gilt der Satz über die Faszination zu Aktien aber auch für all diejenigen, die einmal mit historischen Wertpapieren in Berührung gekommen sind. Anfang der siebziger Jahre waren es vor allem Banker und Börsianer, die die Handelsgegenstände ihrer langjährigen beruflichen Leidenschaft mit nach Hause nehmen wollten. So zierten bald die ersten dekorativen Nonvaleurs oftmals kunstvoll gerahmt Büroräume oder so manches Wohnzimmer, und von da ab hat sich langsam aber stetig ein neues Sammelgebiet weiterentwickelt.

Was macht die Faszination historischer Wertpapiere aus?

Wohl jeder von uns hat schon einmal einen Brief versendet und dafür eine dieser hübschen Briefmarken aufgeklebt. Ebenso hat jeder von uns schon Münzen und Geldscheine in der Hand gehabt, um damit zu bezahlen. Der tägliche Gebrauch dieser Gegenstände hat so manchen zum Sammler werden lassen. Doch sind hier vor allem Personen (bei Münzen) oder Ereignisse (wie die Mondlandung bei Briefmarken) abgebildet.

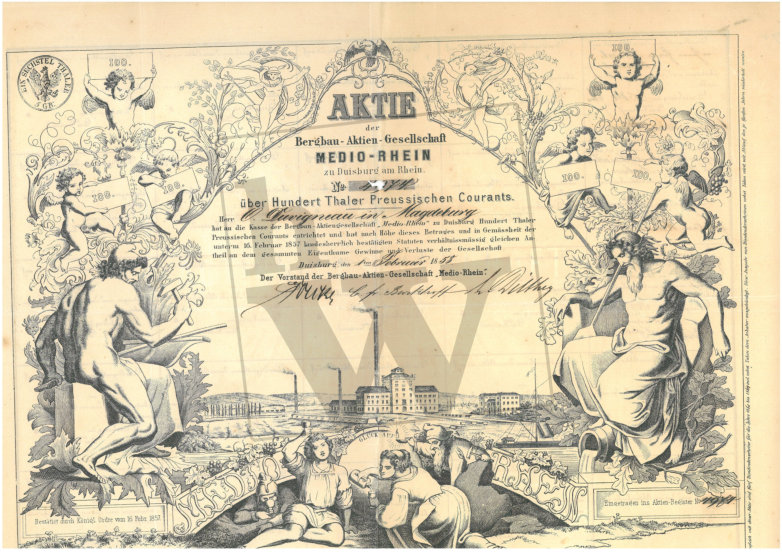

Bei historischen Wertpapieren ist das anders, hier hält man geschichtsträchtige Dokumente in den Händen, die von der langen Entwicklung eines oftmals bekannten Unternehmens berichten. Man macht mit diesen Papieren eine Zeitreise in die Vergangenheit unserer wirtschaftlichen und auch technischen Entwicklung. Was man sonst aus Geschichtsbüchern kennt, wird beim Betrachten eines historischen Wertpapiers lebendig. Die Phantasie versetzt den Betrachter in vergangene Epochen, so z.B. wenn man amerikanische Eisenbahntitel in den Händen hält und sich bildlich vorstellt, wie die Pioniere des Wilden Westens Eisenbahnlinien durch die Prärie trieben, vorbei an Büffelherden, begleitet von Indianergeheul.

Oder man stellt sich vor, wie Alva Edinson, der begnadete Erfinder, in seiner Werkstatt sitzt und die Glühbirne oder das Grammophon entwickelt.

Rockefeller ist auch heute noch Synonym für immensen Reichtum, die Aktien seiner Standard Oil Company versetzen den Sammler in die Zeit der pumpenden Ölfördertürme zurück.

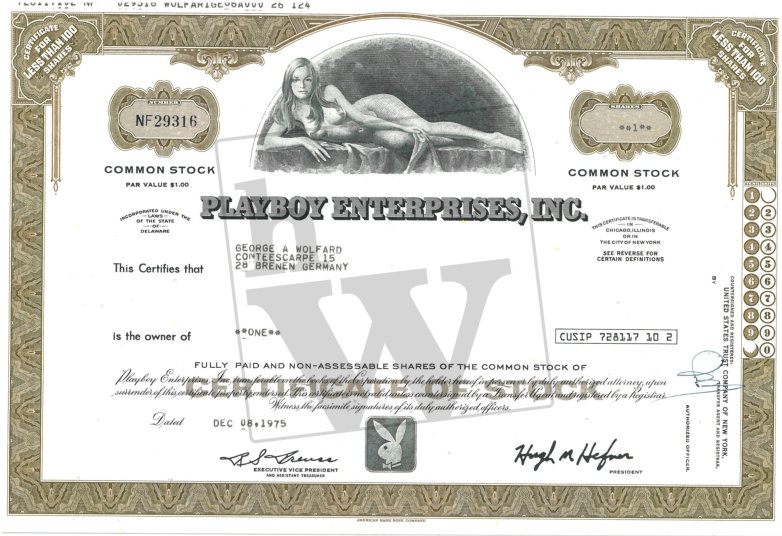

Was der Sammler denkt, wenn er eine Playboy–Aktie mit der Abbildung eines der bekannten Bunnies oder gar eine Beate Uhse Aktie betrachtet, wollen wir jetzt einmal dahingestellt lassen. Auf jeden Fall ist mit jedem Wertpapier eine Geschichte verbunden, mal eine lange, aufwendige, mal eine ganz kurze – schließlich gibt es Gesellschaften, die manchmal nur wenige Jahre oder Monate überlebt haben. Man wird erstaunt sein, wenn man über das Sammeln erfährt, mit welchen oftmals kuriosen Geschäftszwecken in der Vergangenheit Geld verdient werden sollte – ob es eine „Perpetuum mobile“ Gesellschaft war, eine Gesellschaft zur Verwertung von Woll- und Tierhaaren oder ein Bordell sowie ein Beerdigungsinstitut.

Jakob Schmitz hat es in seinem Buch „Historische Wertpapiere“, erschienen im ECON Verlag so beschrieben: „Wie kaum ein anderes Sammelobjekt – mehr noch als Münzen und Briefmarken, mit denen sie gerne verglichen werden – bringen die alten Papiere mit der großen Vergangenheit die vielfältigen Saiten der menschlichen Natur zum Erklingen.“

Darüber hinaus sind historische Wertpapiere – gerade die aus Deutschland und Europa – nicht beliebig vermehrbar, ihre Knappheit ist vorprogrammiert! Viele alte Wertpapiere sind bereits vernichtet worden, neue Wertpapiere werden nur noch in seltenen Fällen ausgegeben, meist haben die aktuellen Wertpapierbesitzer keinen Anspruch mehr auf die Urkunde!

Lassen Sie sich daher von mir entführen in das Sammelgebiet der historischen Wertpapiere, lassen Sie die Schönheit und die Faszination der Papiere auf sich wirken. Im Folgenden erhalten Sie Tipps und Hinweise zum Sammeln – von einem ersten Einstieg bis hin zum fortgeschrittenen Sammeln.

Die verschiedenen Arten historischer Wertpapiere.

Wie vorweg beschrieben, haben diese Wertpapiere ehemals verschiedene Rechte an Unternehmen, Gewerkschaften (Bergbauunternehmen, nicht zu vergleichen mit den heutigen Arbeitsnehmer-Interessenvertretungen) oder auch Vereinen verbrieft. Auch Forderungen gegen Staaten, Länder oder Kommunen in Form von Anleihen sind üblich. Während ihres „echten Lebens“ haben diese Wertpapiere ihren Besitzern oft Reichtum, sehr oft aber auch immense Verluste bereitet, sie spiegelten das Auf und Ab der Börsen der damaligen Zeit wider, sorgten für Freudensprünge ihrer Besitzer oder für deren wirtschaftlichen Ruin.

Mit der Ungültigkeit der Wertpapiere an den Börsen – z.B. weil das Unternehmen in den Konkurs ging, übernommen wurde oder von den Eigentümern liquidiert wurde – gelangten diese Wertpapiere bei Sammlern zu neuen Ehren. Oftmals erreichen sie im Sammlermarkt weit höhere Preise als ihnen je im echten Börsenleben zugebilligt wurden.

Der Sammler wie auch der Börsianer unterscheidet zwischen verschiedenen Wertpapiertypen:

Genussscheine

Sie sind eine Mischform aus Anleihe und Aktie, an der Börse spricht man von Mischung aus Inhaber – und Gläubigerrechten.

So sind Genussscheine oftmals mit einem festen Zinssatz ausgestattet, der in der Regel höher als bei normalen Anleihen liegt. Dieser höhere Ertrag wird sich aber auch mit höheren Risiken erkauft. So wird der Zinssatz in der Regel nur gezahlt, wenn das Unternehmen einen Gewinn gemacht hat, im Verlustfall nimmt das Genussscheinkapital voll am Verlust teil und ist nicht vorrangig geschützt wie bei Anleihen üblich. Genussscheinbedingungen sind variabel gestaltbar, so kann man nach Verlustjahren die ausgefallenen Zinszahlungen nachholen lassen. Trotz der höheren Risiken hat der Genussscheininhaber kein Stimmrecht auf der Hauptversammlung. Auf Grund ihrer Ausgestaltung gelten Genussscheine trotz Verzinsung auch heute noch als Eigenkapitalersatzmittel, während Anleihen Fremdkapital darstellen.

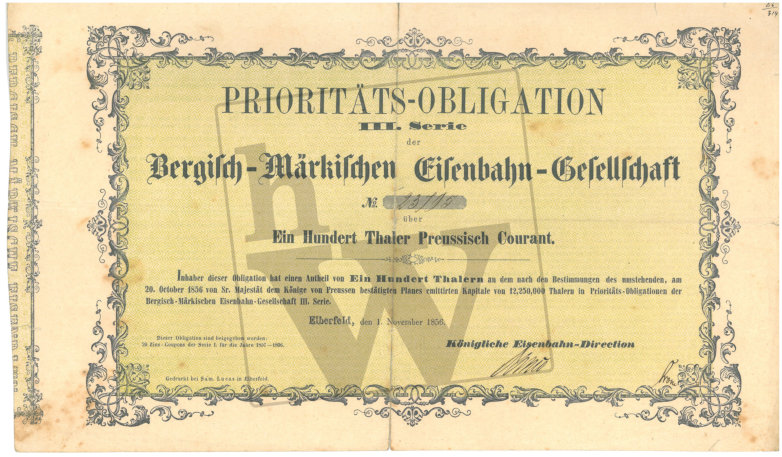

Rentenwerte

Als Rentenpapiere bezeichnet man Wertpapiere, die als Gläubigerpapiere begeben wurden. Der Emittent der Rentenwerte hat sich damit bei Anlegern Geld ausgeliehen. Dafür muss er einen Zinssatz zu entrichten, der festgelegt oder aber nach verschiedenen Kriterien variabel ausgestaltet sein kann (z.B. entweder gewinnabhängig vom Gewinn des Unternehmens oder abhängig von der allgemeinen Zinssituation – sogenannte Floater).

Rentenpapiere haben ihren Namen daher, dass frühere Anleihen eine lange Laufzeit besaßen und die Besitzer dieser Papiere damit eine lebenslange Rente aus den Zinsen erwarten konnten.

Als Emittenten dieser Papiere kommen neben Staaten, Bundesländern sowie Kommunen/Gemeinden auch Vereine oder Unternehmen in Betracht.

Für diese Form von Wertpapier existieren viele verschiedene Bezeichnungen, die sich oftmals inhaltlich in Nuancen unterscheiden. Bekannte Ausdrücke dafür sind beispielsweise (Teil -) Schuldverschreibung, Inhaberschuldverschreibung, Obligation, (Gold-) Anleihe, Pfandbrief oder einfach Bond.

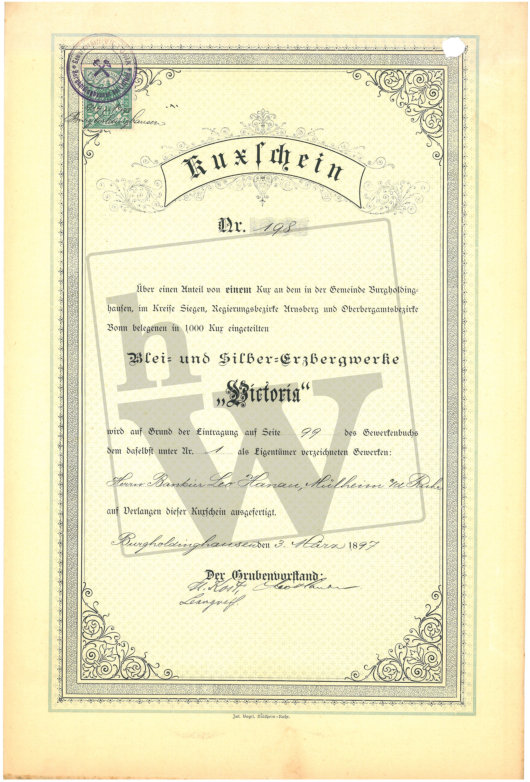

Kuxe

Kuxe haben unter den standardisierten Wertpapieren sicherlich die längste Tradition und sind bereits im 15. Jahrhundert erwähnt. Der Begriff Kux ist tschechischen Ursprungs und hat die Bedeutung von „Anteil“. Dabei ist ein Anteil nicht auf einen festen Betrag wie bei Aktien oder Anleihen festgelegt. Vielmehr ist der Anteil festgelegt auf einen Miteigentumsanteil an einem Bergwerksunternehmen. Diese Bergwerksunternehmen nannte man Gewerkschaften, den Anteilseigner einen Gewerken. Das Gemeinschaftsvermögen war oftmals auf runde Summen festgelegt (100tel, 1.000tel, seltener 10.000tel).

Kuxe waren Namenspapiere, und dies hatte seinen guten Grund! Im Gegensatz zu Aktien war die Haftung der Gewerken nämlich nicht auf die Einlage begrenzt sondern betraf darüber hinaus sogar zukünftige Verluste, die anteilig zu tragen waren. In Verlustjahren musste der Gewerke demnach Geld nachschießen, eine sogenannte Zubuße leisten. Hierfür wurden sogenannte Zubußscheine ausgestellt, interessante historische Belege über den wirtschaftlichen Erfolg oder Misserfolg eines Bergbauunternehmens.

Gewerkschaften – obwohl schon im späten Mittelalter bekannt – erlebten ihre große Blüte mit der industriellen Revolution ab 1860 und besonders ausgangs des 19. Jahrhunderts mit der Kohleförderung im Ruhrgebiet bis 1930. Später verloren die Gewerkschaften an Bedeutung und wurden durch die Aktiengesellschaften verdrängt. Die Ausgabe von Kuxen ist in Deutschland Geschichte, seit die Gründung von bergrechtlichen Gewerkschaften gesetzlich nicht mehr erlaubt ist.

Interimsscheine

Diese Papiere werden vor Ausgabe der eigentlichen Aktienurkunden an die Besitzer ausgehändigt und nach Erstellung der Urkunden in die eigentlichen Aktien getauscht. Manche Aktiengesellschaften wie die Cargolifter AG kamen gar nicht mehr dazu, die echten Aktien auszugeben, es gab hier nur die Zwischenscheine. Solche Papiere müssen laut Aktiengesetz Namenspapiere sein.

Optionsscheine

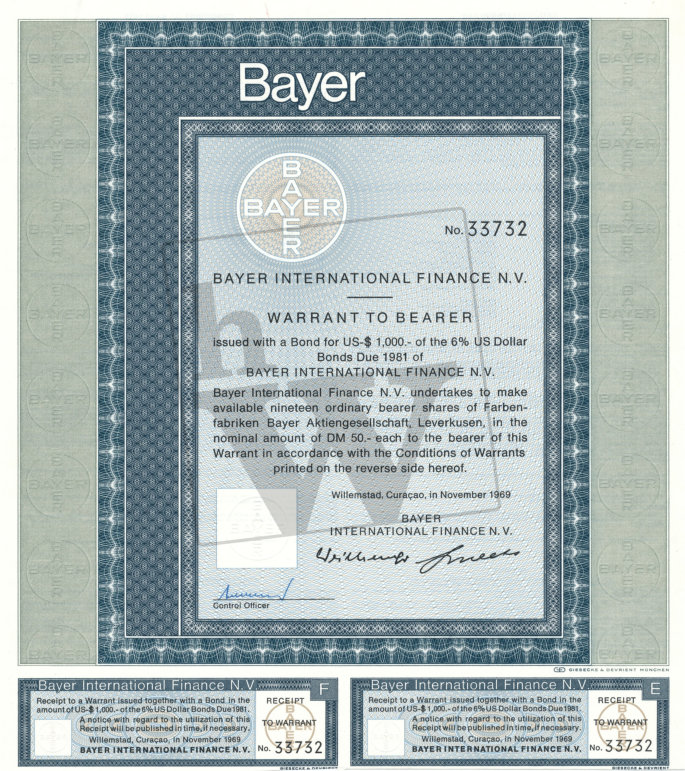

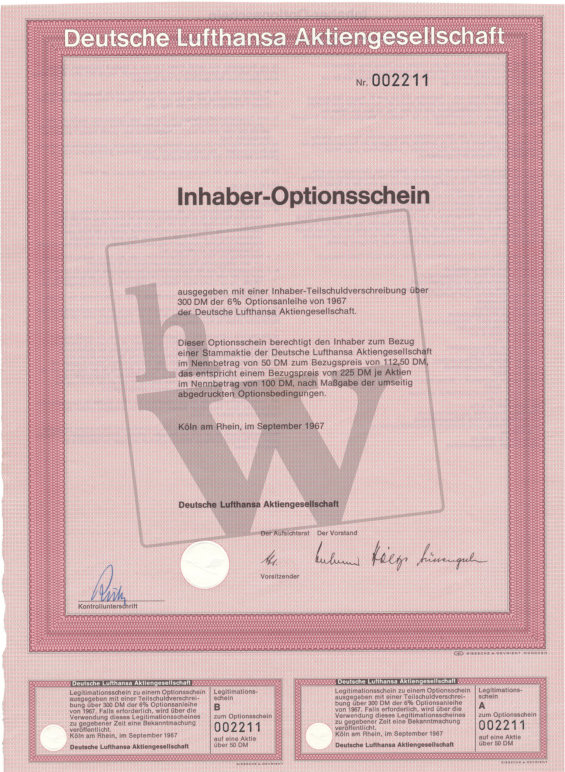

Optionsscheine gibt es zwar seit langem, bereits im 18. Jahrhundert sind solche Papiere bekannt. Doch existieren – im Vergleich zu den anderen Wertpapiergattungen – nur wenige Emissionen, diese jedoch dann in üblicherweise massenhafter Auflage. Optionsscheine, auch Warrants genannt, verbriefen Bezugsrechte (Option zum Erwerb oder Verkauf einer oder mehrerer Wertpapiergattungen, Währungen oder Waren wie Rohstoffe). Die Option kann wenige Monate gültig sein oder aber auch mehrere Jahre.

Mit dem Optionsschein hat der Inhaber das Recht, vom Verkäufer der Option während einer bestimmten Laufzeit eine festgelegte Anzahl von Wertpapieren oder anderer Waren (so genanntes Underlying) zu einem vorher vereinbarten Bezugspreis zu kaufen (Call- Optionsschein) oder zu verkaufen (Put– Optionsschein). Für dieses Recht zahlt der Optionserwerber einen Optionspreis an den Optionsverkäufer, wobei sich dieser nach klaren Kriterien richtet, dazu gehören u.a.:

Je höher die Schwankung (Volatilität) eines Wertpapieres ist, umso höher ist die Chance, dass der Optionskäufer Gewinn macht. Dies bedeutet, dass der Optionspreis umso höher ist, je höher die Volatilität des der Bewertung zugrundeliegenden Optionsgegenstandes ist.

Des Weiteren wird die Prämie durch das Zinsniveau bestimmt, da die Prämie vereinfacht gesagt der Betrag ist, den ein Anleger gegenüber einem sofortigen Kauf der Wertpapiere spart. Dies bedeutet: je höher das Zinsniveau ist, umso höher ist die Optionsprämie.

Zudem muss der Optionskäufer noch den inneren Wert bezahlen, der sich aus der Differenz zwischen Optionspreis und aktuellem Kurs ergibt. Ein Beispiel: Der Aktienkurs liegt aktuell bei 11 Euro, der Bezugspreis, für den der Anleger die Aktie erwerben darf, liegt bei 5 Euro, somit hat die Option einen inneren Wert von 6 Euro.

Es gibt bei Optionsscheinen amerikanische oder europäische Optionsmodi. Eine amerikanische Option ist jederzeit während der gesamten Laufzeit ausübbar, eine europäische Option dagegen ausschließlich am Fälligkeitstag. Damit ist das Risiko einer europäischen Option deutlich höher, da der Anleger hier eine Punktlandung machen muss. Ist der Wert des Underlyings auch nur einen Tag später zum Vorteil des Anlegers, so nutzt dies dem Optionsinhaber nichts mehr. Optionsscheine haben eine festgelegte Laufzeit und verfallen bei Nichtausübung ersatzlos. Optionsscheine werden nur noch in Ausnahmefällen effektiv begeben, waren in der Vergangenheit jedoch selten dekorativ.

Aktien

Eine Aktie verbrieft den anteiligen Eigentumsanteil an einem Unternehmen, dessen Eigenkapital aus Grundkapital und Rücklagen besteht. Dabei wird das Grundkapital durch die Ausgabe von Aktien aufgebracht, die Eigentümer der Aktien heißen Aktionäre. Das deutsche Aktiengesetz sieht wesentliche Regeln vor, die auch schon in früheren Jahren Bestand hatten – so haftet die Aktiengesellschaft für Verbindlichkeiten Gläubigern gegenüber ausschließlich mit dem Gesellschaftsvermögen. Eine weitergehende Haftung ist wie schon bei den frühen Aktiengesellschaften ausgeschlossen. Um heute eine Aktiengesellschaft zu gründen bedarf es eines Grundkapitals von mindestens 50.000,00 Euro.

Für viele Anleger ist der Begriff des „Nennwert“ nicht ganz verständlich, da dieser in der Regel deutlich von Aktienkurs differiert.

Vereinfacht gesagt bestimmt der Nennwert in Relation zum Gesamtgrundkapital die Anzahl der ausgegebenen Anteile. Das aktuelle Aktiengesetz sieht die Ausgabe von Aktien im Mindestnennwert von 1,00 Euro oder aber die Emission von sogenannten Stückaktien ohne Nennbetrag vor. Diese müssen aber ebenfalls einen rechnerischen Anteil von mindestens 1,00 Euro am Grundkapital der Gesellschaft ausmachen.

Ein Rechenbeispiel: Das Grundkapital beträgt 500.000,00 Euro und ist in Aktien zum Nennwert von je 10,00 Euro eingeteilt. Damit wird das Grundkapital von 500.000 Euro durch den Nennwert von 10 Euro geteilt, daher gibt es dann insgesamt 50.000 Aktien.

Ist der Wert des Unternehmens später auf 10 Mio. Euro gestiegen, so ist ein Anteil demnach rechnerisch 200,00 Euro wert – obwohl der Nennwert weiterhin bei nur 10,00 Euro liegt.

In Zeiten der D-Mark lautete der Mindestnennwert zunächst 50,00 DM oder ein Vielfaches davon, später wurde dieser Betrag auf 5,00 DM herabgesetzt.

Änderungen des Nennwertes gab es immer wieder – sei es durch Währungsumstellungen

(dies wurde früher mit Stempeln auf der Aktienurkunde zum Ausdruck gebracht, z.B.:„Umgestellt auf 300 Reichsmark“) oder aber durch einen sogenannten Kapitalschnitt. Dieser wird auch heute noch in einer wirtschaftlich schwierigen Lage eines Unternehmens zur bilanziellen Bereinigung von Verlusten durchgeführt. Oftmals bleibt die Anzahl der Aktienurkunden dabei unverändert, nur der Nennwert verringert sich.

Es gibt mehrere Formen von Aktien, die sich nach verschiedenen Kriterien unterscheiden können. Die wichtigste Unterscheidung erfolgt in Inhaber – und Namensaktien. Die weiteren Erklärungen dazu finden Sie in meinem Blog.

Früher wurden auch GmbH-Anteile in Urkunden verbrieft, diese zählen ebenso zu den Wertpapieren wie Zubußscheine oder Musteraktien/Blanketten. Als Blanketten werden Urkunden bezeichnet, die ohne eine laufende Stückenummer nie in den Umlauf gekommen sind. Häufig handelt es sich dabei um „Reservestücke“, also um Stücke, die man ausgeben konnte, wenn die eigentliche Urkunde beschädigt war. Der Aufwand, dann neue Aktien zu drucken war wesentlich höher, als einfach von vornherein ein paar Urkunden ohne Stückenummern mehr zu drucken.

Blanketten oder Musteraktien sind also Ersatzaktien und Druckbeispiele verschiedener Aktiendruckereien, die in Musterbüchern ihren Kunden die Gestaltung von Wertpapieren dargelegt haben. Solche Aktien hatten nie einen gesellschaftsrechtlichen Wert an einer Aktiengesellschaft und auch keine fortlaufende Nummerierung (sie waren höchstens mit Nullnummern versehen). Es gibt Sammler, die sich auf diese beiden Formen der Aktienurkunden spezialisiert haben. Wegen ihrer fehlenden historischen Bedeutung sind derartige Urkunden in der Regel jedoch deutlich günstiger als normale Aktienurkunden bewertet.

Artverwandt, jedoch nicht zu den Wertpapieren gehören sonstige Urkunden, Verträge etc., die unter dem Begriff „Varia“ zusammengefasst sind. Hierzu zählen beispielsweise Börsenfachliteratur vergangener Jahre, Jubiläumsschriften von Gesellschaften aber auch sonstige alte Urkunden wie mittelalterliche Verträge, fürstliche Edikte etc. aber auch Schecks und Wechsel.

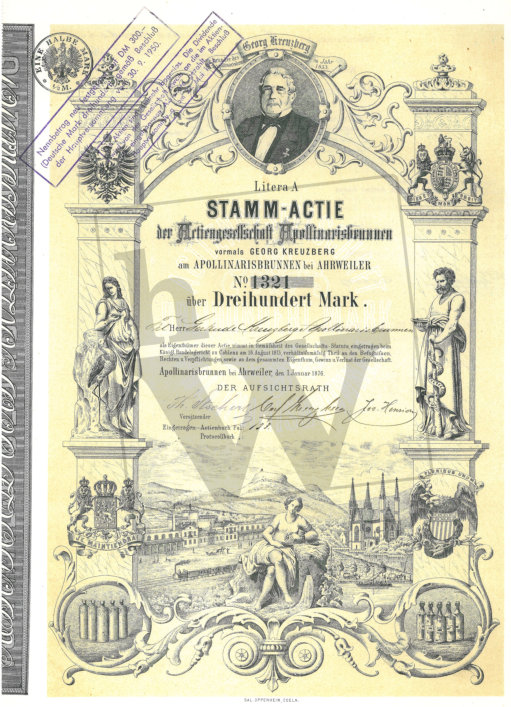

Was steht eigentlich auf einem Wertpapier?

Wertpapiere sind grundsätzlich alle ähnlich aufgebaut:

Unabhängig von der Frage des Formates (es gibt kleine Inflationstitel in DIN A5 sowie Papiere in DIN A3 Format) und der Tatsache, dass Papiere quer oder hochkant gedruckt sein können, beinhalten sie in Deutschland und Europa im Wesentlichen jedoch gleiche Angaben:

- den Namen der Gesellschaft

- den Nennwert

- den Ausgabeort

- das Datum der Ausgabe sowie

- die Unterschriften des Vorstandes und ggfls. des Aufsichtsrates.

Der Statutentext ist meist ebenso zu finden wie ein in der Regel im unteren Bereich der Urkunde klein gedruckter Hinweis auf die Wertpapierdruckerei.

Alle Wertpapiere erhalten eine individuelle, fortlaufende Nummerierung, bei Rentenwerten wird zudem der Nominalzins sowie die Laufzeit angegeben.

Oftmals werden die Urkunden mit einer dekorativen Abbildung im Kopf – einer sogenannten Vignette – verziert. Bei Urkunden neueren Datums wird oftmals ein Prägesiegel eingesetzt.

Die heutigen Wertpapiere besitzen einen sogenannten Sicherheitsdruck, der die Papiere fälschungssicher machen soll. Früher hat man vollkommen auf eine solche Sicherheit verzichtet. Heute gibt es klare Regeln hinsichtlich der Sicherheitsanforderungen. Guillochen, so bezeichnet man die feinen geschwungenen Linien, die jeder Bürger auch vom Geldschein oder dem Personalausweis kennt, müssen ein Wertpapier zu zwei Drittel bedecken. Dies macht den Druck von Wertpapieren extrem teuer, so dass sich immer mehr Unternehmen entscheiden, effektive Wertpapiere gar nicht mehr drucken zu lassen. Was dies für einen wachsenden Sammlermarkt bedeutet, wenn kein „Nachschub“ frischer Wertpapiere kommt, kann sich auch der Nicht-Sammler sicherlich gut vorstellen!

Literaturverzeichnis der verwendeten Literatur:

Geld, Bank- und Börsenwesen, Obst/Hintner.

Wirtschaftslehre des Kreditwesens, Grill/Perczynski

Katalogbeschreibung BARoV Versteigerungen Dr. Busso Peuss Nachf.

Leserkommentare